Wer in den Vereinigten Staaten in Mehrfamilienhäuser investiert, stößt schnell auf eine wichtige Kennzahl: die Cap Rate, kurz für Capitalization Rate. Sie ist eines der wichtigsten Instrumente, um zu beurteilen, wie sich eine Immobilie im täglichen Betrieb verhält – unabhängig von Finanzierung, Verschuldung oder steuerlichen Auswirkungen.

Während sich Investoren in Deutschland häufig auf Bruttorenditen verlassen, die auf dem Papier attraktiv wirken, aber selten die operative Realität widerspiegeln, liefert die Cap Rate ein wesentlich ehrlicheres Bild vom tatsächlichen Ertragspotenzial einer Immobilie.

Was genau misst die Cap Rate?

Die Cap Rate gibt an, wie viel des Kaufpreises jedes Jahr durch das Nettobetriebseinkommen (NOI) der Immobilie zurückverdient wird. Mit anderen Worten, sie spiegelt die operative Kapitalrendite wider – berechnet vor Zinsen, Steuern oder Schuldendienst.

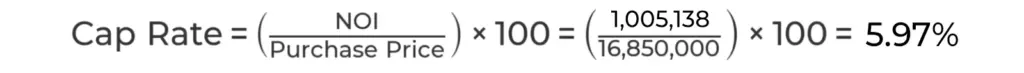

Formel:

- NOI: Net Operating Income (Nettobetriebseinkommen), d.h. die jährlichen Einnahmen aus dem Betrieb (Bruttomiete minus Betriebskosten).

- Kaufpreis: Der tatsächlich gezahlte Preis für die Immobilie.

Schritt für Schritt zur Cap Rate: Wie sie berechnet wird

Anhand der tatsächlichen Betriebsdaten eines Apartmentkomplexes mit 134 Wohneinheiten veranschaulichen wir, wie die Cap Rate in den USA typischerweise berechnet wird – eine wichtige Performance-Kennzahl für Immobilieninvestoren.

Überblick über die Einnahmen

Kategorie | Betrag | Anmerkungen |

|---|---|---|

Potenzielle Bruttomiete (GPR) | $2,182,593 | Basierend auf den Marktmieten |

Wirtschaftlicher Verlust | -$81,294 | Leerstand, Konzessionen |

Netto-Mieteinnahmen | $2,101,299 | |

Andere Einnahmen | $325,636 | Internet, Haustiermiete, Dienstleistungen |

Effektives Bruttoeinkommen (EGI) | $2,426,935 |

Betriebskosten (Opex)

Kategorie | Betrag | Pro Einheit / Anmerkungen |

|---|---|---|

Reparaturen & Wartung | -$176,950 | $1.301 pro Einheit |

Gehaltsabrechnung | -$219,855 | $1.617 pro Einheit |

Marketing & Verwaltung | -$115,229 | 856 $ pro Einheit |

Versorgungsunternehmen | -$280,654 | $2.064 pro Einheit |

Immobilienverwaltung | -$72,808 | 3% des EGI |

Versicherung | -$338,740 | $2.491 pro Einheit |

Grundsteuer | -$217,021 | $1.596 pro Einheit |

Betriebskosten insgesamt | -$1,421,257 |

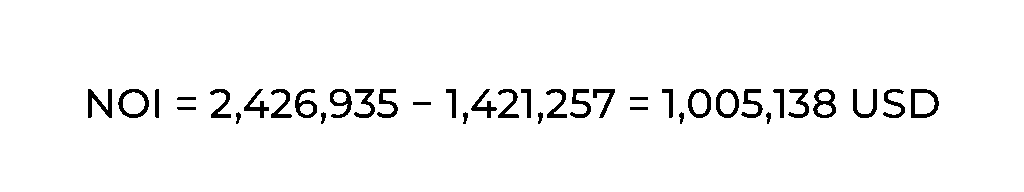

Ergebnis

Unter der Annahme eines Kaufpreises von $16.850.000 ergibt sich daraus:

- Die Cap Rate von 5,97 % liegt über dem aktuellen Zinsniveau für viele US-Finanzierungen (ca. 5,25-5,75 %).

- Der positive Spread zwischen Cap Rate und Zinsen ermöglicht einen positiven Cashflow, selbst bei moderatem Leverage.

- Dieser Ansatz ist für professionelle Investoren nach wie vor wirtschaftlich sinnvoll, insbesondere in Wachstumsmärkten mit Mietsteigerungspotenzial und Wertsteigerungsmöglichkeiten.

Warum ist die Cap Rate so wichtig?

Die Cap Rate ist mehr als eine Formel – sie spielt eine zentrale Rolle bei strategischen Investitionsentscheidungen:

- Bewertung der Immobilie: Ein realistischer Preis lässt sich direkt von den erwarteten Betriebseinnahmen ableiten.

- Vergleichbarkeit: Investoren können verschiedene Immobilien – auch über Städte oder Märkte hinweg – anhand eines standardisierten Maßstabs vergleichen.

- Finanzierungsstrategie: Wenn die Cap Rate die Fremdkapitalkosten übersteigt, wird ein positiver Leverage möglich. Wenn dies nicht der Fall ist, kann es sein, dass die Investoren Eigenkapitallücken haben oder eine Wertsteigerung benötigen, um die Investition zu rechtfertigen.

Die Macht der Skalierung: Welche Vorteile größere Objekte bieten

Wenn man in größere Mehrfamilienhaus-Projekte investiert, werden mehrere Vorteile schnell deutlich:

- Größenvorteile: Die Betriebskosten wie Verwaltung, Versicherung und Dienstleistungen Dritter sinken pro Einheit.

- Professionelles Management zahlt sich aus: Diese Anlagen werden in der Regel von speziellen Verwaltungsgesellschaften betrieben – effiziente Strukturen führen zu einer besseren Performance.

- Hebelwirkung durch Finanzierung: Dank höherer Cap Rates können sich Investoren günstige Finanzierungskonditionen sichern und attraktive Eigenkapitalrenditen erzielen.

- Flexibilität bei Mietanpassungen: In vielen US-Bundesstaaten sind jährliche Mieterhöhungen auf Marktniveau erlaubt – so kann das Nettobetriebseinkommen (NOI) im Laufe der Zeit wachsen, während die Kosten stabil bleiben.

- Skalierbare Ausstiegsstrategien: Große Mehrfamilienhäuser sind für institutionelle Käufer attraktiv und ermöglichen einen Ausstieg durch Portfolioverkäufe oder Übernahmen durch REITs. Gleichzeitig bleibt die Anlageklasse auch in schwächeren Marktphasen ausreichend liquide.

Was ist eine 'gute' Cap Rate?

Es gibt keine allgemeingültige Benchmark – die Cap Rates variieren je nach Markt und Risikoprofil:

Cap Rate Bereich | Beschreibung |

|---|---|

4-5% | Beste Lagen, Neubau, hohe Stabilität |

5-6.5% | A/B-Standorte mit ausgewogenem Risiko-Ertrags-Profil |

Über 6,5% | Geringwertigere Vermögenswerte oder tertiäre Märkte mit höherer Volatilität |

Cap Rate und Markttrends

Die Cap Rate ist keine statische Kennzahl – sie schwankt in Abhängigkeit von der allgemeinen wirtschaftlichen Entwicklung. Änderungen der Zinssätze, der Inflationserwartungen und der Kapitalverfügbarkeit beeinflussen alle die Renditeanforderungen und letztlich auch die Bewertungsniveaus. In Zeiten steigender Zinssätze beispielsweise steigen die Cap Rates tendenziell, da die Anleger höhere Renditen für den Kapitaleinsatz verlangen. Umgekehrt ist in einem Niedrigzinsumfeld ein Rückgang der Cap Rates üblich, insbesondere in den Kernmärkten.

Es ist daher unerlässlich, die Cap Rates im aktuellen makroökonomischen Kontext zu analysieren, insbesondere bei der Planung von Akquisitionen oder der Festlegung von Ausstiegsszenarien.

Cap Rate im Kontext: Bewertungsmetriken im Vergleich

Obwohl die Cap Rate wegen ihrer Einfachheit weit verbreitet ist, stellt sie nur eine Momentaufnahme der Performance einer Immobilie dar, die ausschließlich auf den aktuellen Einnahmen und dem Preis basiert. Um einen umfassenderen Überblick zu erhalten, wird sie von professionellen Anlegern häufig durch andere Kennziffern ergänzt:

- Interner Zinsfuß (IRR): Erfasst die Gesamtrendite einer Investition im Laufe der Zeit, einschließlich zukünftiger Cashflows und des Exit-Wertes.

- Cash-on-Cash-Rendite: Konzentriert sich auf die Rendite des tatsächlich investierten Eigenkapitals und ist daher für fremdfinanzierte Geschäfte sehr wichtig.

Die Kombination dieser Metriken ermöglicht eine bessere Risikobewertung und strategische Ausrichtung über verschiedene Anlagehorizonte hinweg.

Fazit

Die Cap Rate ist eine grundlegende Kennzahl für die Bewertung von Mehrfamilienhäusern in den USA – einfach in der Struktur, aber leistungsstark in der Anwendung. Sie liefert, was viele andere Indikatoren nicht leisten können: ein zuverlässiges Bild der Betriebsleistung einer Immobilie, unabhängig von der Finanzierung oder der steuerlichen Strukturierung.

Im Vergleich zum stark regulierten und oft renditeschwachen Wohnungsmarkt in Deutschland bieten viele US-Regionen Investoren weiterhin eine attraktive Kombination aus operativem Cashflow, Skalierbarkeit und langfristigem Wertzuwachs – vorausgesetzt, die Fundamentaldaten sind solide.